Fuente original: https://www.bbc.com/mundo/noticias-38973945

- Aló, ¿en qué le puedo ayudar?

- Quería apostar que yo, Tim Harford, me voy a morir en este año… ¿puedo apostar por mi muerte?

- No estoy segura, déjeme preguntar.

- (Música)

- Aló, ¿señor Halford? No, no aceptamos apuestas por la muerte, pues es una apuesta negativa.

Ese era yo, hace casi una década, tratando de jugar por mi vida en una de las principales casas de apuestas británicas, William Hill.

Debían haber aceptado; al fin y al cabo, todavía estoy vivo. Pero ellos no apuestan con la vida y la muerte, a diferencia de las compañías de seguros. Legal y culturalmente hay una distinción clara entre los juegos de azar y los seguros. Económicamente, es más difícil encontrarla.

En ambos casos se acuerda que un suma de dinero cambiará de manos dependiendo de lo que suceda en el futuro. Las herramientas del azar, como los dados, datan de hace miles de años y quizás se remontan a Egipto hace 5.000 años. Es probable que los seguros también sean así de antiguos.

De Babilonia al Mediterráneo

El Código de Hummurabi -un código legal de Babilonia, en lo que ahora se conoce como Irak- tiene casi 4.000 años de antigüedad. Incluye 282 cláusulas dedicadas al tema de «préstamo a la gruesa ventura», que era un tipo de seguro marítimo empaquetado con un préstamo: un mercader recibía el dinero para financiar el viaje de un barco pero si éste naufragaba, no tenía que pagar el préstamo.

Si llegaba a puerto, debía pagar el capital y los intereses.

Más o menos en la misma época, los mercaderes chinos reducían sus riesgos intercambiando bienes con otros barcos, de manera que si alguna de las embarcaciones se hundía, todos perdían un poco. Pero como era más eficiente estructurar los seguros como contratos financieros, un par de milenios más tarde los romanos lo hicieron, con un mercado de seguros marinos activo. Más tarde, ciudades Estado italianas como Génova y Venecia continuaron con la práctica, desarrollando maneras cada vez más sofisticadas de asegurar los barcos en el Mediterráneo.

Y llegó la hora del café

En 1687, una cafetería abrió sus puertas en Tower Street, cerca a los muelles de Londres. Era un lugar cómodo y espacioso, así que se volvió muy popular. Los clientes disfrutaban del calor de la chimenea, de una taza de café o té y, por supuesto, de los chismes. Y había mucho de qué chismosear: Londres había acabado de sufrir la Gran Peste y el Gran Incendio, había visto a la armada holandesa navegado en el Támesis y una revolución que destronó al rey. Pero más que todo, a los clientes de esta cafetería les gustaba chismosear sobre barcos: cuál estaba navegando de dónde y con qué carga, y si llegaría a salvo a su destino o no. Además de chismosear, a les gustaba apostar. Apostar, por ejemplo, sobre si el almirante John Byng sería ejecutado por su incompetencia en la batalla naval contra los franceses.

El propietario del café se dio cuenta de que sus clientes estaban tan sedientos de información para alimentar sus apuestas y chismes como de café, así que formó una red de informantes y creó un boletín con información sobre puertos extranjeros, mareas y las idas y vueltas de los barcos. Su nombre era Edward Lloyd.

Apuestas y contratos

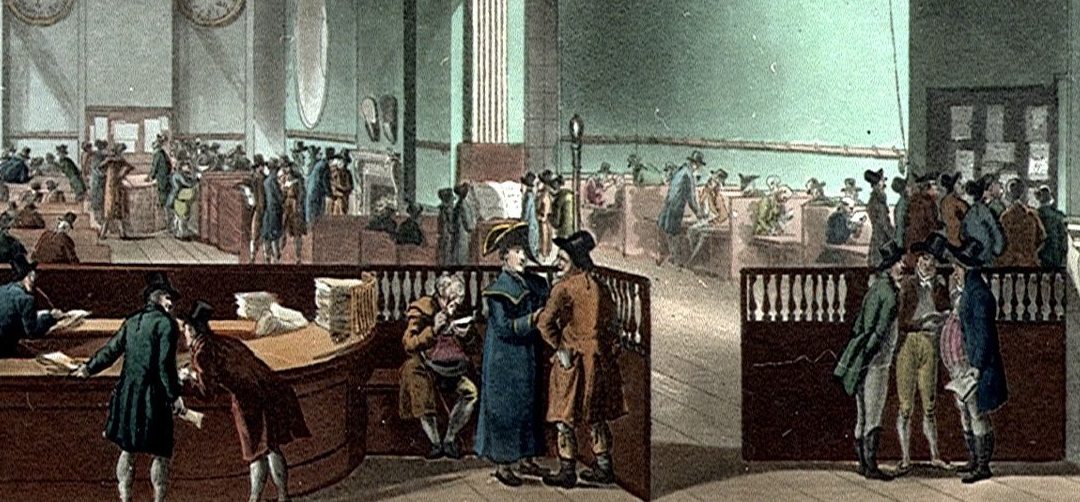

Su boletín informativo se empezó a llamar «la lista de Lloyd’s». En la cafetería Lloyd’s se subastaban barcos y se reunían capitanes navieros a compartir historias. Si alguien quería asegurar un barco, ese era el lugar indicado: el contrato era redactado y el asegurador firmaba debajo (de ahí el término «subscriptor»). Pronto, era difícil distinguir el límite entre las apuestas y los contratos formales de seguros que se hacían en el café Lloyd’s.

Ocho décadas después de que Lloyd estableció su cafetería, un grupo de aseguradores que se la pasaban ahí formaron la Sociedad de Lloyd’s. Lloyd’s de Londres pasó a ser uno de los nombres más famosos en la industria de seguros.nPero no todos los aseguradores modernos tienen raíces en las apuestas.

Entre tanto, en los Alpes…

Hubo otra forma de seguros que no se desarrolló en los puertos sino en las montañas, y más que capitalismo de casino era capitalismo de comunidad. Los campesinos de los Alpes organizaron sociedades de ayuda mutua a principios del siglo XVI, para cuidarse entre ellos si un niño o una vaca se enfermaba.

Mientras que los aseguradores de Lloyd’s consideraban que el riesgo era algo que se analizaba y se comercializaba, las sociedades de seguro mutuo de los Alpes consideraban que el riesgo era algo que se compartía. Una visión más sentimental de los seguros, quizás, pero cuando los campesinos descendieron de las montañas y fueron a Zúrich y Múnich establecieron algunas de las más grandes compañías de seguros del mundo. Las sociedades de ayuda mutua de riesgo compartido son ahora unas de las organizaciones más grandes y mejor financiados en el planeta; las llamamos «gobiernos».

De la guerra a la expectativa

Los gobiernos inicialmente entraron en el negocio de los seguros como una manera de conseguir dinero, generalmente para financiar alguna guerra o algo similar en la tormenta política que era la Europa de 1600 y 1700. En lugar de vender bonos que pagaban cuotas regulares hasta que expiraban, los gobiernos ofrecían una renta anual hasta que el que expiraba era el comprador.

Ese producto era fácil de suministrar y tenía mucha demanda pues eran una forma de seguro: te resguardaba contra el riesgo de vivir más tiempo que el que durara tu propio dinero. Más tarde, proveer seguros dejó de ser sólo una forma de ganar fondos para los gobiernos. Ahora es considerado como una de sus prioridades para ayudarles a los ciudadanos a manejar algunos de los más grandes riesgos de la vida: desempleo, enfermedad, discapacidad y envejecimiento.

Una lástima

En las economías ricas, los ciudadanos esperan que el gobierno los asegure. En los países pobres, los gobiernos no ayudan mucho en casos con riesgos que pueden alterar vidas, como problemas con cultivos o enfermedades. Y a las aseguradoras privadas no les interesa mucho tampoco: las ganancias son bajas y los costos altos. Eso es una lástima.

Cada vez hay más evidencia de que los seguros no sólo proporcionan tranquilidad, sino que también son un elemento vital de una economía sana. Un estudio reciente hecho en el Reino de Lesoto, África, por ejemplo, mostró que agricultores altamente productivos no se especializaban o expandían por el temor a las sequías, un riesgo contra el que no se podían asegurar. Cuando los investigadores crearon una compañía aseguradora y les empezaron a vender seguros, los agricultores expandieron sus negocios.

¡Hagan sus apuestas!

Hoy en día, el mercado más grande de seguros de todos desdibuja los límites entre asegurar y apostar: el mercado de los derivados financieros.

Los derivados son contratos financieros que permiten que dos partes apuesten en algo que puede ir desde las fluctuaciones del tipo de cambio hasta la posibilidad de que una deuda sea pagada, pasando por el precio de los cereales o el clima. Pueden ser una forma de seguro: un exportador se cubre contra un aumento en el tipo de cambio apostando que subirá; una empresa de cultivo de trigo se protege apostando que el precio del trigo caerá. En esos casos, la posibilidad de comprar derivados les permite especializarse en un mercado en particular. De lo contrario, tendrían que diversificarse, como lo hacían los chinos hace 4.000 años cuando evitaban poner todos sus bienes en un mismo barco.

Y cuanto más se especializa una economía, más tiende a producir. Pero a diferencia del aburridor seguro de antaño, con los derivados ya no es necesario encontrar a alguien con un riesgo del que se quiera proteger. Sólo tienes que encontrar a alguien que quiera apostar en cualquier evento incierto en cualquier parte del mundo.

Simplemente es cuestión de doblar la apuesta, o multiplicarla por cien. A medida que se multiplican las ganancias, lo único que se necesita es la sed de riesgo. Antes de la crisis bancaria internacional de 2007-2008, el valor nominal total de los contratos de derivados en circulación era mucho más alto que el de la economía mundial misma. La economía real se convirtió en el espectáculo secundario; las apuestas laterales se convirtieron en el evento principal. Pero esa historia que no tuvo un final muy feliz.

Este artículo es una adaptación de la serie de la BBC «50 cosas que hicieron la economía moderna». Abajo encontrarás más capítulos.